Cada día crecen los estados que pagan intereses sobre su deuda astronómicos. Desde hace algún tiempo, el ex primer ministro, Guy Verhofstadt, presenta a los eurobonos como LA solución a la crisis de la deuda europea, logrando el respaldo de muchos socialdemócratas. ¿Pero en qué consisten estos eurobonos? ¿Y realmente son una solución? Veamos las 4 formas de financiar el déficit público.

1. El método convencional

La creación de la zona euro supuestamente iba a conducir a una bajada en las tasas de interés. Pero desde la crisis ocurre justo lo contrario. Una enorme brecha separa a los países del Norte de los del Sur.

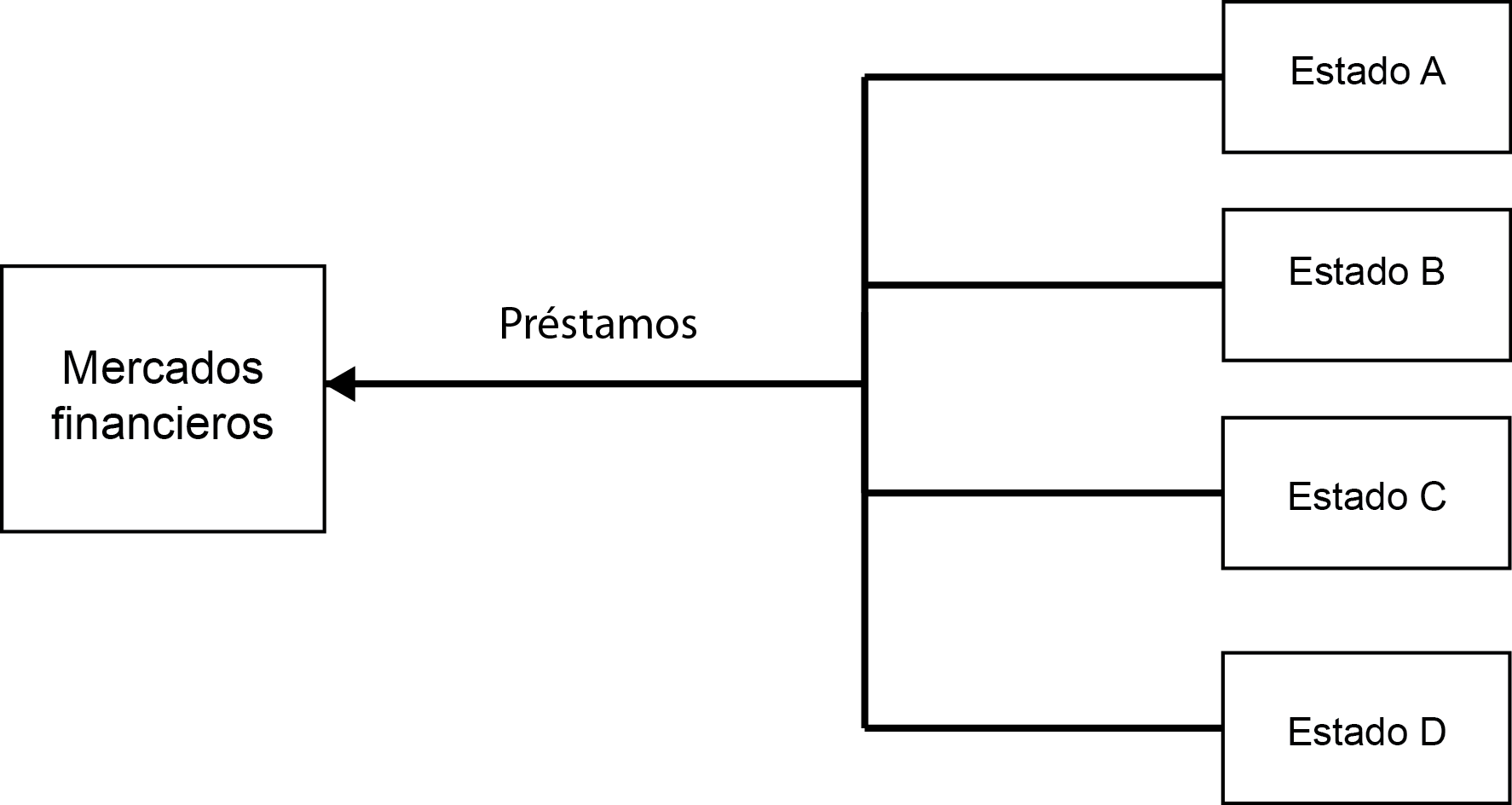

Figura 1. Situación del endeudamiento de los Estados mediante el acceso directo al mercado (a través de los bancos) en la zona del euro antes de 2009.

Con la introducción de la zona euro, los Estados miembros obviamente se beneficiaron de una moneda común. Pero, para financiar su déficit presupuestario y para el pago de la deuda, los estados tuvieron que recurrir de forma individual y directa a los mercados financieros. Y son estos mercados (es decir, principalmente los grandes bancos internacionales) quienes determinan las tasas de interés.

Cuando se creó la zona euro, las autoridades europeas creían que todos los países de la zona - uno de los mayores mercados financieros del mundo - podrían pedir prestado a tasas bajas. Al principio, efectivamente, era lo que sucedía. En Irlanda y España la tasa de interés de los préstamos era incluso inferior a la inflación. Esto creó un poder adquisitivo artificial.

Pero entonces estalló la crisis. Los bancos se enfangaron en problemas, las tasas de interés aumentaron, el desempleo creció... ¿Resultado? el declive económico. Las finanzas públicas sufren: los ingresos fiscales bajan, los gastos en seguridad social aumentan. Y la factura aumenta aún más por el rescate bancario. Después de Irlanda, Grecia, Portugal y España caerían en un marasmo colosal. La devaluación monetaria les habría podido ayudar, pero, en la zona euro no es posible.

Las sociedades financieras rápidamente ven aparecer una extraordinaria oportunidad para la especulación. En lugar de una convergencia a la baja de tasas de interés, sucede justo lo contrario: los Estados "fuertes", como Alemania, todavía tienen bajas tasas de interés, pero en los países con problemas el precio a pagar es muy alto. Un extraño principio: al país que se ahoga, es a quién más hondo se le empuja la cabeza dentro del agua.

Mientras los estados disfrutan más o menos de la misma tarifa, no hay problema. Pero desde la crisis, el diferencial entre las tasas de interés es cada vez mayor. Los métodos convencionales de financiación generan una situación insostenible. Acompañar a la puerta a los países del euro no es una solución para los líderes de la Unión Europea: el sistema europeo en su conjunto estaría en peligro.

2. El Mecanismo Europeo de Estabilidad

Los paises con problemas de financiación pueden llamar al Mecanismo Europeo de Estabilidad. La contrapartida es dolorosa: aplicar draconianos planes de austeridad.

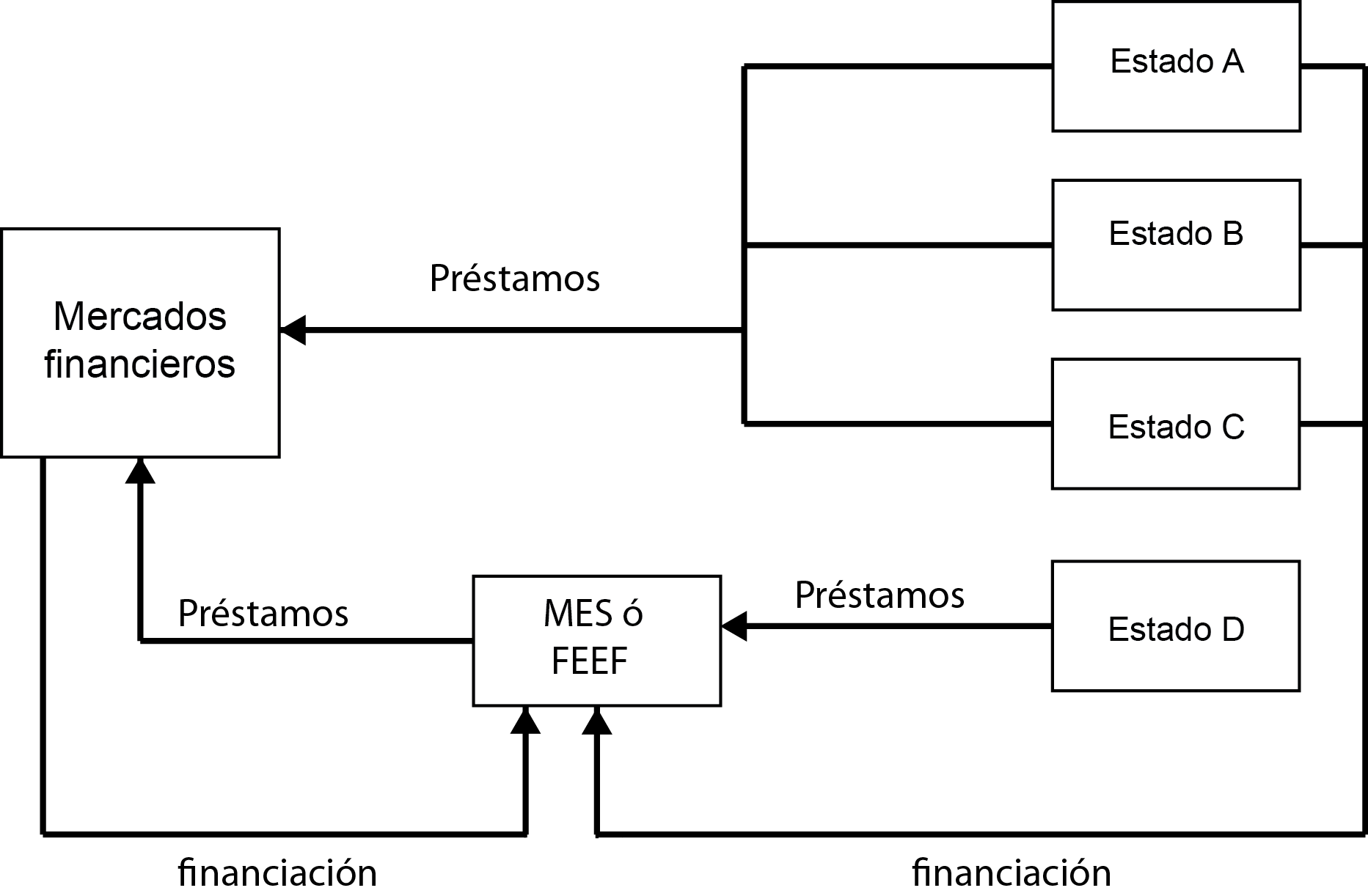

Figura 2. Situación del endeudamiento de los Estados mediante un sistema de financiación específico, el FEEF o el MEDE (MES en el gráfico), en la zona euro después de 2009.

El Fondo Europeo de Estabilidad Financiera (FEEF) nace en el verano de 2010. Ofrece un apoyo financiero a los países que ya no pueden abastecerse en el mercado a precios razonables. Pero el FEEF es de naturaleza efímera, mientras que los préstamos garantizados cubren una duración mucho más larga. Por esta razón se crea un mecanismo permanente, el MEDE (Mecanismo Europeo de Estabilidad), que entrará en funcionamiento el 1 de julio de 2012.

¿Cuáles son los principios del MEDE (ver Figura 2)? Cuando un país tiene que pagar tipos de interés demasiado altos en el mercado financiero, llama a la puerta del MEDE para financiarse. Como tiene una prima de riesgo - NdT: sobreprecio que paga un país para financiarse con respecto a Alemania - menos elevada, puede recurrir a las entidades crediticias tradicionales. Al Estado que opta por esta solución sin embargo, se le imponen estrictas condiciones para el saneamiento de su presupuesto ("memorándum").

Desde la introducción del Fondo Europeo de Estabilidad Financiera, tres países se han "beneficiado" de este apoyo: Irlanda, por un valor de 85 mil millones de euros en octubre de 2010, Portugal por 78 mil millones en mayo de 2011, y Grecia, 79 mil millones en junio de 2011.

Colonias

De esta manera los países de la zona se encuentran bajo la supervisión de un poder que no eligieron, la Comisión Europea. Estamos en una situación propia del siglo 19, que a menudo ha sido el presagio de una colonización. Los países acreedores dictaron de qué forma tenían que pagar los préstamos que habían recibido los países deudores. Y esto, por supuesto, con un desprecio total de cualquier forma de democracia y de soberanía estatal.

Los estatutos de los miembros de la dirección del MEDE es un claro ejemplo. Así, en el artículo 35, párrafo 1 se afirma: "En el interés de la economía de mercado, el Presidente del Consejo de gobernadores, los Gobernadores Suplentes, directores, directores suplentes, así como el director y otros miembros del personal gozan de inmunidad ante el enjuiciamiento por lo que hayan hecho en el marco de su función oficial y gozan de inviolabilidad en lo que respecta a sus papeles y documentos oficiales." En pocas palabras, están por encima de todas las leyes y de la soberanía popular.

Los especuladores no están convencidos de la eficacia del MEDE. Ésta es la opinión sin duda de una celebridad en este ámbito, el multimillonario George Soros: "Si tuviera que invertir, yo hoy apostaría contra el euro." La principal crítica es que el sistema MEDE no está a la altura de las crisis en los países que pesan más que Grecia y Portugal, como España e Italia. Por eso la propuesta de los eurobonos.

3. Los eurobonos

Con los eurobonos, todos los Estados miembro pagan las mismas tasas de interés para financiar su deuda. Pero la mayor parte de los eurobonos también estarán vinculados a graves planes de ahorro.

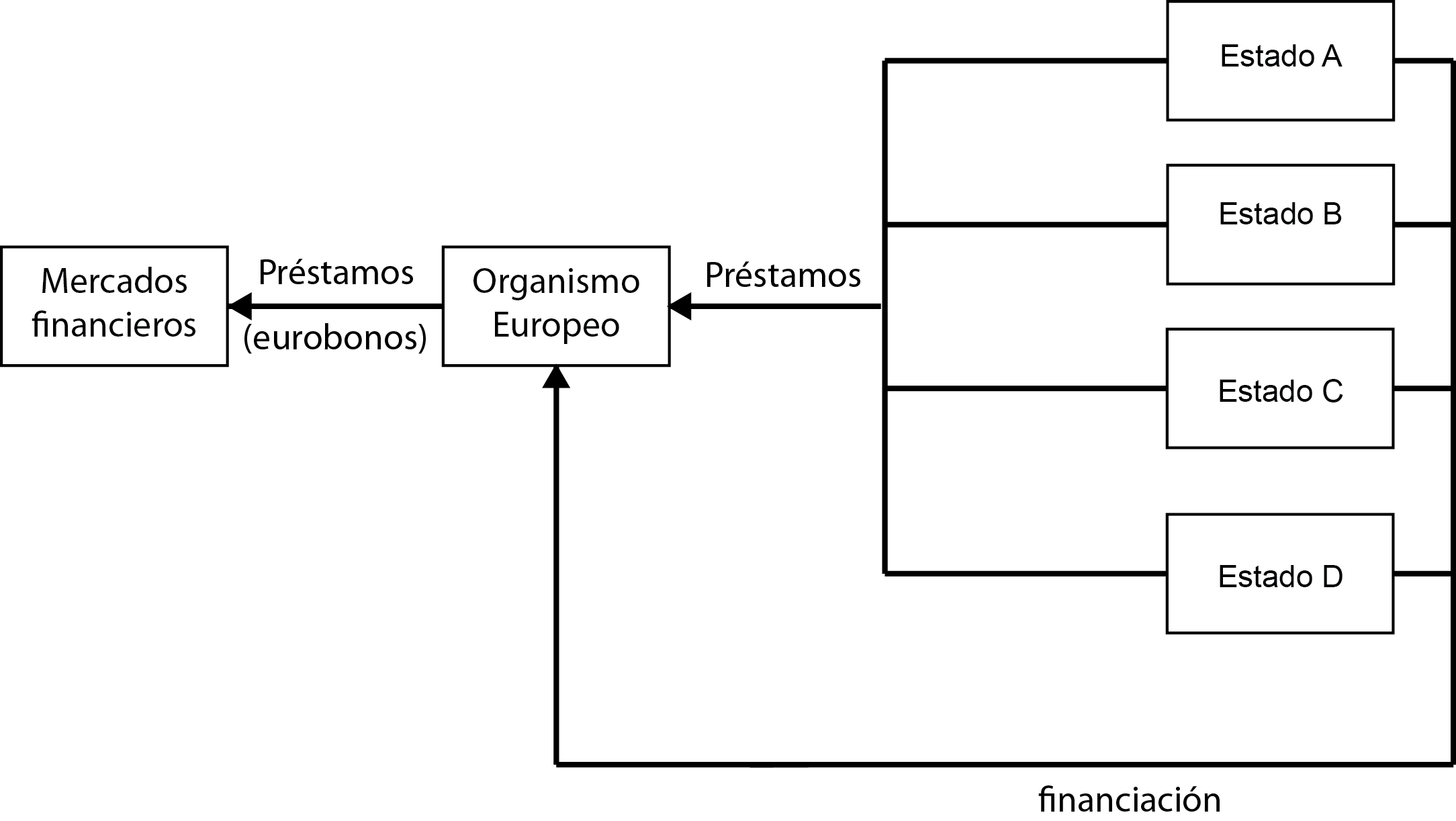

Figura 3. Situación con el endeudamiento de los Estados mediante eurobonos.

Los países deficitarios deben ser capaces de refinanciarse en las mismas condiciones que los países con superávit. Esto es posible, se dice, gracias a los Eurobonos. ¿Cuáles son los principios de funcionamiento de estos eurobonos? Los Estados miembros establecerán una nueva sociedad financiera a la que proveerán del capital necesario. Sólo piden prestado dinero a esta sociedad. Ésta puede conseguir los fondos para estos préstamos en los mercados financieros. Sería una empresa fiable, ya que los países más fuertes de la misma servirían como garantes. De esta manera, podría aprovisionar mediante tarifas a tasas de interés razonablemente bajas, de manera que los gobiernos con dificultades puedan beneficiarse.

Sin embargo el equipo de Angela Merkel se opone con uñas y dientes a esta solución. Estima que equivale a entregar un cheque en blanco a los estados con disciplina fiscal laxa. Merkel cree de esta manera dichos países podrían seguir desarrollando tranquilamente presupuestos deficitarios. Alemania por su parte goza de tasas de interés cada vez más bajas. En marzo de 2012 la tasa fue de sólo el 1.83%. Si Alemania tuviese que pedir prestado a través de los eurobonos es probable pagase alrededor del 4%.

Por esa razón, en mayo de 2010, dos investigadores de la Comisión de Expertos Bruegel, Jakob von Weizsäcker y Jacques Delpla, propusieron una versión alternativa. Los eurobonos sólo se aplicarían a la parte "aceptable" de la deuda pública, en concreto, a la parte por debajo del 60% del PIB. Es lo que denominan blue bonds, los bonos azules. Todo lo que pase por encima de este umbral del 60% deberá ser financiado por los Estados en las condiciones actuales, por el mercado. Es lo que llaman red bonds, bonos rojos. La ventaja de este método, afirman los autores, es que satisface a los gobiernos cuya disciplina fiscal es muy estricta. El Partido Socialista Europeos (PSE) lo defiende y el presidente francés, Francois Holland también comparte esta opción.

Pero, de esta manera, Grecia debería financiar el 102% de su PIB - 220 mil millones € - a tasas de interés del mercado, que en febrero de 2012 fue de un 29,4% para los bonos estado con una duración de 10 años. Sería igualmente insostenible como el método estándar para Italia, Portugal, Francia, España, e incluso Bélgica, que ven como su deuda pública aumenta a un ritmo impresionante.

Los eurobonos son mejores que el sistema actual, en que los países tienen que pagar las tasas de interés alucinantes. También son una opción mejor que el MEE. Pero en última instancia, los mercados seguirán determinando el costo del endeudamiento y pasarán facturas extremadamente altas. Los defensores de los eurobonos son unánimes al respecto: planes de austeridad, y hacer pagar la crisis al hombre de la calle.

Sin embargo, la Confederación Europea de Sindicatos (CES) también es favorable "a la emisión de una euro-obligación comunitaria." Se explican: "Con la emisión de la obligación comunitaria, los Estados miembros pueden hacer piña - y apoyarse mutuamente – frente al comportamiento gregario destructivo e irracional de los mercados financieros." El eurobono también debe servir a "asegurar la recuperación económica", y las condiciones deben tener "una dimensión social explícita y evitar cualquier forma de disminución de los salarios."

4. Alternativas de financiación fuera de los mercados financieros

El sistema de eurobonos es, sin duda mejor que el MEE. Pero sigue siendo injusto. ¿Por qué no poner a los mercados financieros fuera del juego?

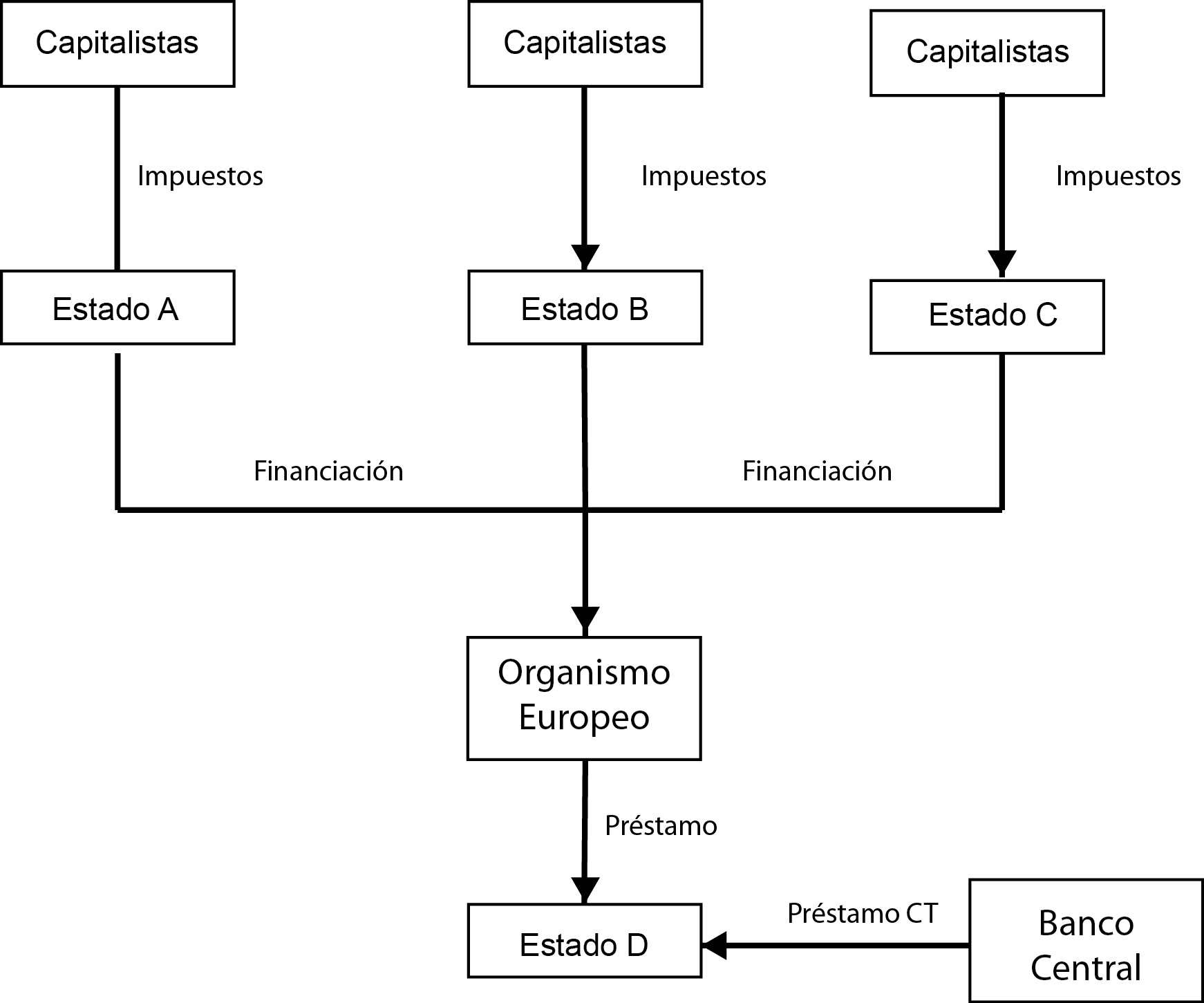

Figura 4. Propuesta alternativa de financiación fuera del mercado financiero.

Es posible elaborar un sistema que deje fuera a los mercados financieros (ver Figura 4). ¿Cómo? En primer lugar, los capitalistas más ricos son quienes más deben contribuir a refinanciar a los países de con déficit presupuestario. En los últimos treinta años se han enriquecido increiblemente. De acuerdo con un estudio de Credit Suisse, el 1% de las personas más ricas de Europa tiene 25 billones de euros -más del doble del total del PIB de la Unión Europea en 2011, que asciende a unos 12,5 billones de euros-. El 10% más rico posee en conjunto cerca de 50 billones de euros.

Imaginémonos un impuesto del 2% sobre el 1% más rico, y del 1% sobre el resto del 10% más rico. Factura: 500 mil millones y 235 mil millones respectivamente. Suficiente para financiar todos los sistemas MEDE del planeta.

Segundo principio: un mecanismo de solidaridad con una transferencia de capital hacia los países que más lo necesitan (véase el diagrama "Estado D"). Grecia y Portugal tienen sólo tres multimillonarios (en dólares), Francia 15, Alemania tiene 55. La Familia Albrecht (propietaria de Aldi) posee ella sóla 43.000 millones. Además, estos fondos pueden ser utilizados para planes concretos de estímulo, para inversiones en actividades económicas, preferentemente mediante iniciativas públicas, que ofrecen más garantías de empleo y buenas condiciones sociales.

Otra lógica

Con este sistema, los países ya no dependen de los mercados financieros y de sus imposiciones de austeridad draconiana. Los Estados en dificultades pueden beneficiarse de tarifas bajas. En esta solución, la solidaridad es el principio básico, en contraposición a la lógica del capitalismo: la guerra de todos contra todos, la lucha por arrebatar el mejor trozo del pastel...

Nacionalizar todo el sector bancario y hacer que funcione de otra manera que no sea con la única lógica de la rentabilidad y la competitividad sería otra solución. Sin que sea necesario cumplir con el máximo beneficio individual, el banco puede trabajar para atender las necesidades de la economía real y de las familias. Ese sistema bancario podría proporcionar, si fuera necesario, financiación al Estado para que funcione correctamente, incluso en tiempos de crisis, y garantizar como se debe su misión social y su responsabilidades con respecto al medio ambiente.

En estas condiciones, sin embargo, debemos introducir una serie de mecanismos de control mediante sindicatos y ciudadanos, de manera que estas empresas financieras cumplan realmente con su función de acuerdo a las tareas que se les asignan. Y si no lo hacen, los órganos de control deben tener poder de veto para impedir las operaciones financieras que se aparten de las tareas asignadas.

Otra reflexión. Estas soluciones pueden mejorar la situación y obligar un poco a los ricos para amortiguar las consecuencias negativas de una política de la que se beneficiaron al máximo durante treinta años. Perode ninguna manera pueden eliminar las trágicas consecuencias de esta crisis, en todo el mundo. Para eso es necesario, otro sistema. Como escribió recientemente el economista Samir Amin, tenemos que salir del sistema capitalista.

Este artículo es una adaptación de un artículo de Henri Houben publicado en Estudios Marxista N º 98, junio-septiembre de 2012. (www.marx.be)